2021年,新能源汽車行業以全年354.5萬輛的銷量,同比增長1.6倍的好成績開啟了新的銷量增速元年。而2022年剛剛過去不到一個月,業內就屢次傳來終端新能源汽車車企上調旗下車型的消息,這似乎展示了一個2022年新能源汽車將迎來全線漲價的信號:

1)上周末,國內新能源汽車龍頭公司比亞迪汽車表示,將對旗下王朝系列和海洋系列相關新能源車型的官方指導價進行調整,上調幅度為1000-7000元不等;

2)造車新勢力中在2021年穩住月銷量破萬輛的小鵬(漲價幅度在4300元至5900元),以及才嶄露頭角的哪吒(漲價幅度在2000元至5000元)、零跑(最低配車型漲價幅度在8000元-9000元)和極星(漲價幅度在5千元左右)等車企也進行了提價;

3)正在進行轉型新能源的傳統車企如廣汽(旗下埃安LX漲價了4000元)和大眾(ID系列漲價5400元)也明顯上調了價格;

4)更不用說,在去年年底,全球新能源汽車龍頭公司特斯拉就宣布Model 3和Model Y的后輪驅動版售價分別上調1萬元和2.1萬元。

華爾街見聞·見智研究在本篇文章將試圖解釋兩個問題:

1)終端車企為何集體開始進行漲價?

2)終端車企漲價后,影響又有多大?

終端車企為何集體開始進行漲價?

華爾街見聞·見智研究認為,由于漲價的車企旗下車型的設計、配置等方面都沒有太大的變化,所以并不算優化了配置,所以車企提價最主要的原因就在于兩點——補貼退坡和上游漲價,華爾街見聞·見智研究分別為大家拆分來看各自因素在漲價幅度中的影響占比。正如不少終端車企在宣布漲價的同時給出的解釋,2021年年底新能源汽車補貼的最后一次退坡的確給新能源汽車車企造成了不小的成本壓力。

12月31日,財政部、工信部、科技部、發改委發布《關于2022年新能源汽車推廣應用財政補貼政策的通知》,明確表示2022年保持現行購置補貼技術指標體系框架及門檻要求不變,但是新能源汽車補貼標準在2021年基礎上退坡30%。從這個角度來看,目前宣布提價的車企旗下的車型多集中在續航里程大于或等于400公里的純電動車型和插電式混合動力車型,前者退坡幅度達到5400元,后者補貼減少了2000元,對比來看,比亞迪由于是純電動和插混銷量雙驅動,所以為滿足各個車型,所以公布的漲價波段較大,而造車新勢力和其他傳統車型漲價幅度則基本上都是對照前者。

值得一提的是,同樣是造車新勢力中的佼佼者理想、蔚來等公司,以及開發了國民神車五菱宏光mini EV的上汽通用五菱,小螞蟻的奇瑞、好貓系列的長城汽車等傳統車企目前卻沒有漲價公告,主要原因就在于售價高于30萬元以上的高端新能源汽車,以及續航標準本身就不達標的車型如A00系車型,以及部分A0系車型本來就不在補貼范圍內,所以不受影響。

第二個原因則是2021年全年上游原材料大漲帶來的肉眼可見的成本壓力,動力電池作為新能源汽車最為重要的組成部分,其本身成本占整個新能源汽車成本的30%~40%,這就直接導致了動力電池自身以及原材料價格的大幅上漲,勢必將引導著終端新能源汽車的成本的大幅增長。在2021年之前,終端車企對零部件供應商不管是產業鏈地位上還是話語權方面都有著絕對的優勢,所以在成本方面有著要求,能夠壓低零部件供應商的毛利率,即使是最為核心的部件動力電池在過去幾年中也接受每年10%左右的成本降幅。

但是這個降價趨勢在2021年迎來了改變,動力電池最為主流的兩大路線中,磷酸鐵鋰(動力型)的價格從2021年年初的4萬元/噸漲到年末的11.1萬元/噸,漲幅高達177.5%;而三元材料最常用的三種型號523型,622型和811型的價格分別從年初的12.35萬元/噸、14.55萬元/噸和17萬元/噸漲至年末的24.8萬元/噸、26.6萬元/噸和27.6萬元/噸,漲幅分別為100%、83%和62%。這也使得2021年動力電池的價格不僅不會下降,還會上升。

華爾街見聞·見智研究以今年較火的磷酸鐵鋰電池為例,正常來說1Gwh電池需要磷酸鐵鋰正極材料2200-2500噸左右,一輛新能源汽車以50KWH帶電量來看,1GWH動力電池可以滿足2萬輛新能源汽車的需求,所以一輛車將消耗0.11噸至0.125噸磷酸鐵鋰正極材料,根據其高達177.5%漲幅的計算,每輛車成本或將上升7千元左右,當然這項成本和此前的補貼退坡導致的成本上升不同,補貼退坡的降低成本將由終端車企全部承擔,而這項成本無法全額傳導,動力電池廠商以及上游原材料廠商都需要共同承擔,這也是為什么此前動力電池廠商遲遲不漲價的原因,幾乎都是自己承擔。

終端車企漲價后,影響又有多大?

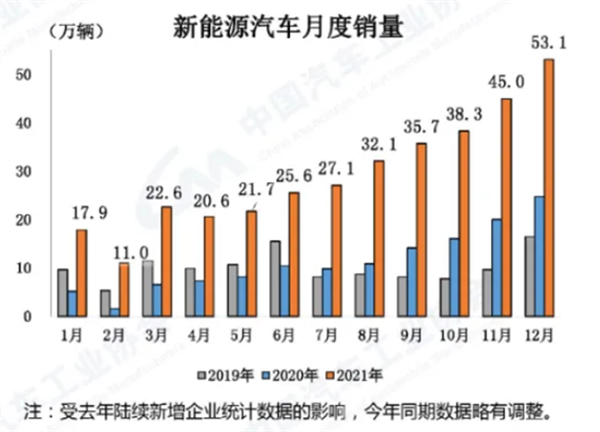

新能源汽車終端車企集體漲價最為直接的影響就在于或將導致新能源汽車銷量的回調,2021年除了春節擾動的2月,自二季度以來就一直處于月銷量持續高增長的趨勢,全年更是創下銷量354.5萬輛,同比增長1.6倍的歷史新高記錄,滲透率也接近15%。

而銷量的持續增長是建立在市場對于新能源汽車的逐漸認可上面,尤其是在如今新能源汽車的補能體系尚未完全滿足消費者的需求,里程焦慮和安全隱患依舊存在,所以本身依靠較低價位、較高智能化和綠牌這三駕馬車來提高性價比的新能源汽車突然加價,毫無疑問會對終端的銷量造成一定的影響,這一點已經在部分車企的訂單數量上有所體現。而進一步的數據證明將在1月份的新能源汽車銷量出來之后進行驗證,華爾街見聞·見智研究還會繼續緊跟新能源汽車各大車企每月產量、銷量、訂單等數據情況,并及時和大家進行分析。

除此之外,混合動力車型也有望迎來一波高景氣度,在2021年的銷量上已經有些許端倪,此前由于新能源補貼政策的偏好指引,雙積分政策的影響,以及混合動力車型產品本身的技術復雜性,混合動力車型不管是HEV還是PHEV的銷量與整體增速都遠低于純電動車型,終端車企也并未將其作為重點研發方向,而在2021年,混合動力汽車產銷量分別達到59.8萬輛和60萬輛,同比增速高達162.4%和121.6%, 其中的佼佼者比亞迪的插電混動的銷量更是達到272,935,同比增長467.62%,遠超純電動144.95%的增速。

在2022年新能源汽車補貼進一步退坡后,混合動力車型受到的影響也是明顯較純電動要小,近期提價的車型也多為純電動,插電混動即使有所提價,在漲價幅度和絕對值方面也是遠遠小于純電動,疊加由于技術革新,發動機熱效率提升,混合動力車型能解決消費者里程焦慮和補能的問題,混合動力車型或將有望成為2022年新能源汽車銷量的黑馬。

(圖片來源:veer圖庫)