11月29日,據國家能源局消息,截至目前,我國風電并網裝機容量達到30015萬千瓦,突破3億千瓦大關,是2020年底歐盟風電總裝機的1.4倍、美國的2.6倍,已連續12年穩居全球第一。目前,風電占全國電源總裝機比例約13%。

我國風電并網裝機容量在2015年首次突破1億千瓦;2019年突破2億千瓦,用時4年;此次突破3億千瓦,用時僅2年。

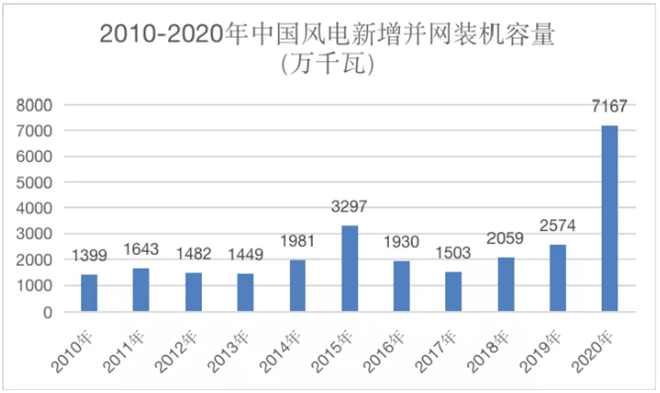

以下是歷年中國風電累計裝機量和新增裝機量情況(數據來源:國家能源局)。

2020年9月22日,國家主席習近平在第七十五屆聯合國大會一般性辯論上首提“30·60”雙碳目標。2021年3月召開的中央財經委員會第九次會議又提出“構建以新能源為主體的新型電力系統”。中國風電行業迎來新的發展契機。

據全球能源互聯網發展合作組織預測,按照中國碳達峰、碳中和的戰略目標,2025年我國風電裝機有望達到5億千瓦,2030年達到8億千瓦,2050年達到22億千瓦,2060年將突破25億千瓦。

回顧風電發展,真正意義上的“中國風電元年”開始于2005年。這一年,國際上《京都議定書》正式生效,中國國內《可再生能源法》獲得通過。同年,國家發改委出臺政策,要求風電設備國產化率達到70%以上,不滿足設備國產化率要求的風電場不允許建設。

當時,國產風機在中國市場的市占率僅有25%左右。風機國產化,先要解決“有沒有”,再去解決“全不全”、“強不強”。

曾經有學者提出,不同行業的技術創新摸索出兩種截然不同的成功模式:以通信為代表的“單峰模式”和以鐵路為代表的“雙峰模式”。其中風電行業采取的就是“雙峰模式”,即運營商主導全局,為設備商創造穩定的市場環境與投資回報,二者緊密配合,協作攻堅。

早年為推動“雙峰模式”落地,國家發改委曾親自出面,主持了“華能+華銳”、“龍源+金風”兩組搭檔的結對合作。

“雙峰模式”取得立竿見影的成績。“龍源+金風”組合穩扎穩打。2006年,40臺金風750千瓦風機在龍源在新疆的一個國產化示范項目中投產發電,這是國內首次大規模應用國產化風機。“華能+華銳”組合勢頭更猛。也是在2006年,華銳下線了中國第一臺國產化1.5兆瓦風機,并成功并網發電。次年,中國第一個國產化兆瓦級風電場——華能威海一期13臺風機一次性通過預驗收。

在華銳和金風的引領下,本土風機公司如雨后春筍般大量涌現。國產化政策出臺后不久,這個原本被外資巨頭壟斷的市場,已盡是本土風機公司的天下。維斯塔斯等外資巨頭戰略性放棄中國市場的一個關鍵原因就是價格。與其他行業一樣,風機國產化帶來的最顯著的影響就是價格大幅下降。這也為風電日后承擔起碳中和重任奠定基礎。

不過,早年風電“大躍進”中出現了一段令人痛惜的插曲。2011年春,甘肅酒泉、河北張家口等多地發生風機脫網事故,對當地電網造成嚴重威脅。關于風電“垃圾電”的指責洶涌而至,當時的行業龍頭華銳也就此隕落。事故倒逼著風電行業開啟全面“大體檢”,下大力氣提升風電并網技術的安全性、穩定性。

華銳的墜落并沒有阻擋中國風電產業繼續騰飛。值得一提的是早年中國風電行業“雙峰模式”的主導——龍源電力。龍源原隸屬于五大發電集團之一的國電集團,后來國電與神華合并成國家能源集團,龍源現為國家能源集團旗下子公司。

2005年至2009年間,龍源與金風合作,在新疆、甘肅、內蒙古、黑龍江等“三北”風資源富集區共同推動1.5兆瓦國產風機的技術研發和市場運營。

解決完“有沒有”的問題后,龍源開始琢磨在“全不全”上下功夫。2009年,龍源開啟“上山、下海、低風速”的戰略轉型,把版圖從“三北”擴張到全國各地,同時也將更多的本土風機公司納入生態圈。

就在這一年,龍源在江蘇如東建設全球首座海上(潮間帶)試驗風電場,為明陽、聯合動力、遠景、上海電氣、海裝、三一重工、金風、華銳等8家當時中國主力風機公司提供海上風機試驗平臺。中國陸上風能資源富集區與高耗電區域呈逆向分布,“三北”地區的風電輸往經濟發達地區,需要大規模建設特高壓工程等輸電線路。而海上風能資源富集區卻恰好與高耗電區域重合,沿海發達省份大多對海上風電興趣熱烈。但海上風電比陸上風電技術含量更高,產業鏈更為復雜,龍源此舉算是開創了“中國海上風電的黃埔軍校”。

2010年,龍源又與遠景、聯合動力在安徽來安試驗開發低風速風電場,開中國低風速地區風電開發之先河。中國風資源60%以上為低風速地區,低風速風機在用電需求量較大的中東部地區具有廣泛適用性,但國產風機在低風速領域卻長期缺位。隨著次年遠景99臺和聯合動力33臺低風速風機全部投產發電,國產風機終于填補此項空白。遠景也憑借低風速,彎道超車成為當今中國第二大風機公司。

2012年,龍源又與聯合動力合作,建設西藏那曲高海拔試驗風電場,這個平均海拔4600米的風電場是目前全球海拔最高的風電場。

“雙峰模式”在中國風電行業掀起國產化浪潮。國家能源局首任局長張國寶在《篳路藍縷——世紀工程決策建設記述》中評論道:“(中國風電)在不到十年的時間里躍居世界首位,建立起完整的風電工業體系,以至于外國人驚呼,一個國家建立起完整的行業體系往往需要幾十年時間,而中國不到十年就辦到了。這不能不說是個奇跡。”

在這個過程中,“運營商”與“設備商”相輔相成。龍源自2015年起穩居全球最大風電開發商之位;金風一度成為全球年度新增裝機量最大的風機商;而2020年全球前十大風機商中中國公司占據七席,它們分別是金風(第二)、遠景(第四)、明陽(第六)、上海電氣(第七)、運達(第八)、中車風電(第九)、三一重能(第十)。

放眼全球,如今已只剩下維斯塔斯、GE和西門子歌美颯三家外資巨頭。不過,我們需要承認,這三巨頭無論在技術上還是國際市場的滲透上仍領先于中國企業。本土企業穩固如今之地位,主要還是依靠龐大的中國市場。這也導致風電領域中國市場與國際市場的長期割裂:三巨頭很難打入中國市場,而中國企業在國際市場也舉步維艱。

中國風機界在“強不強”的問題上還任重而道遠。其中一項重點便是風機大兆瓦化的技術攻堅。風機大兆瓦化被視為降低成本的主要手段之一。2021年起新核準的陸上風電項目取消國家補貼,海上風電的國家補貼也將于2022年取消。降成本成為風電行業在“后補貼時代”和“雙碳目標時代”提升競爭力的重中之重。如果一臺風機的功率變大,那么一座體量已定的風電場所需的風機數量就會變少,這可以有效降低用地、運輸、安裝、運維等方面的成本,這些優勢在海上風電領域體現得尤為突出。

全球風機大兆瓦浪潮至今仍由三巨頭引領。2018年,維斯塔斯率先推出10兆瓦海上風機,把全球海上風電引入“兩位數”競爭時代。2019年,GE的12兆瓦海上風機樣機在荷蘭鹿特丹并網發電,成為目前全球已安裝的最大風電機組。其13兆瓦和14兆瓦海上風機也已接連拿下訂單。西門子亦不甘示弱,2020年,該公司發布一款15兆瓦機型,刷新全球最大風機記錄,其14兆瓦海上風機也于2020年拿下大單。

重壓之下,“雙峰模式”推動中國風機公司奮起直追。這一次,最亮眼的主角是三峽集團和東方電氣,二者曾在水電領域長期合作攻堅,現在他們把這一模式移植到風電領域。2019年,東方電氣成功研制出我國首臺10兆瓦海上風機。次年,三峽集團為其提供了第一份批量訂單,目前這臺風機已在福建興化灣并網發電。

近年來,越來越多的“運營商”加入到風電大開發的浪潮之中。華能、國電投、三峽是其中最為突出的代表。在碳中和大背景下,這些電力央企是國家能源轉型的主力軍。他們具備比龍源更強大的資源整合能力,因而也肩負著與“設備商”一道在風電技術“強不強”上繼續攻堅克難的重任。

(本文部分節選自《碳中和革命:未來40年中國經濟社會大變局》)

(圖片來源:veer圖庫)